2020/07/27-07/31 日米の株式市況の1週間の株価の動きと変動要因の記録です。

2020/07/27~07/31、日経平均は大幅安、NYダウは小幅安であった

Covid-19の感染拡大によって、経済活動再開が鈍化するという見通しがあり、少なからず日米どちらの市場にも影響を及ぼす結果となった。しかし、ワクチン開発の期待が高く、供給契約に関するニュースも出たことがプラスに働いている。

決算発表は日米で明暗が分かれている。米国は市場予想を上回り好調である一方、日本は軒並み市場予想を下回り日経平均に反映されている。

日経平均

日経平均の1週間

先週終値 [22,751.61] から今週終値 [21,710.00] と前週比4.79%安

今週は発表された企業決算が市場の予想を下回る事が多く、Covid-19の感染者数も増加傾向であった。経済活動再開の鈍化も懸念されており、先週から6日間連続の続落となった。

7月27日 (月)

22,495.95 - 22,715.85 (▲35.76、前日比0.16%安)

連休明けは、米中対立の懸念により小幅安となった。前週末のNYダウが値下げした影響もあり、国内市場でもリスク回避の動きが強まった。下げ幅は一時320円を超えたが、日銀のETF買いの期待が相場を支えた。24日に大幅下落した上海総合指数の落ち着きや時間外のダウ先物が上昇した影響を受け、下げ幅を縮小した。

7月28日 (火)

22,735.02 - 22,657.38 (▲58.47、前日比0.26%安)

決算発表前であり様子見ムード。円高ドル安傾向を受けて、輸出関連の株売りが傾向がやや強くなった。事業指標が好感を受け、バリューデザインが後場に買いを集めてストップ高であった。

7月29日 (水)

22,543.89 - 22,397.11 (▲260.27、前日比1.15%安)

為替が1ドル104円台まで落ちたことを受け、輸出関連銘柄の売りが強まった。決算発表が市場予想を下回る企業が多く嫌気された。

7月30日 (木)

22,489.24 - 22,339.23 (▲57.88、前日比0.26%安)

2月21日~28日以来の5日連続の続落。Covid-19の感染拡大が続いており、景気回復の遅れが懸念され売り優勢とであった。日米決算企業が多く様子見の投資家が多かった。個別で見ると過去最大の赤字を決算で発表したオリエンタルランド、JR東日本が下落。本日の決算ではやや振るわない企業が多く、様子見ムードは続く可能性あり。

7月31日 (金)

22,267.59 - 21,710.00 (▲629.23、前日比2.82%安)

続落、値上げ銘柄はわずか6%に留まる。6日連続の下落の要因には、東京都内の新型コロナウィルス感染者数が最多を更新したこと、4~6月期の決算失望銘柄が急落したこと、前日のNYダウが前日比225ドル安であったことなどが考えられる。その他、ドル円が104.10を一時記録、輸出系企業の業績悪化の懸念が広がった。一方で大幅増益計画を発表したZOZOは買いが殺到した。本日マザーズに上場した2社は上値を伸ばした。

NYダウ

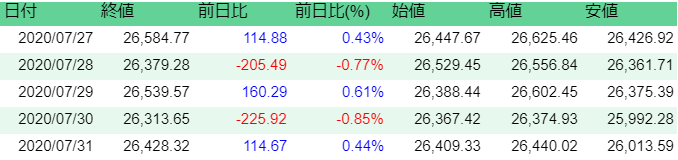

ダウの1週間

先週終値 [26,469.89] から今週終値 [26,428.32] と前週比0.15%安

企業決算が概ね好調ではあるが、Covid-19感染拡大の動きが強く、経済活動の再開が鈍化する懸念がある。しかし、ファイザーのワクチン開発期待が高まっており、下値を支えた。政府の追加景気支援政策成立に少し時間がかかりそうである。その影響もあり今週は先週終値に比べて小幅安であった。

7月27日 (月)

26,447.67 - 26,584.77 (+114.88、前日比0.43%高)

耐久材受注が前月比7.3%と市場予想を上回った。これまで決算発表を行った企業の大半がコンセンサス予想を上回ったことから、投資家は企業決算に対し楽観的になっている。Covid-19ワクチン開発や米追加対策が下値を支えている。決算は今週ピークを迎えるが、その中でもIT・ハイテク企業に注目が集まっており、IT・ハイテク株の買戻しが目立った。ただ追加景気策は、やや期待を下回ると見込まれている。

7月28日 (火)

26,529.45 - 26,379.28 (▲205.49、前日比0.77%安)

共和党の景気追加支援策案は事前予想通り民主党との格差が大きく、合意形成に時間がかかるとの見通し。7月 消費者信頼感指数(コンファレンス・ボード)は市場予想を下回ったが、7月 リッチモンド連銀製造業指数は予想を上回った。決算発表も強弱入り混じる結果となった。景気追加支援の可決に時間がかかることから利確売りに傾き、最終的には下落で着地。

7月29日 (水)

26,388.44- 26,539.57(+160.29、前日比0.61%高)

寄り前の決算発表はテクノロジーと資本財が好調であった。中古販売仮件数が七場予想を大きく上回った。FOMCは声明文で経済回復に自信が持てるまでは低金利を維持するとした。パウエル議長の記者会見では連銀による流動性維持、緩和策の長期化を確認した。

7月30日 (木)

26,367.42 -26,313.65 (▲225.92、前日比0.85%安)

4月~6月のGDP速報値が1947年以降、最大の落ち込みである、32.9%を記録した。予想を下回ったとはいえ、大きな景気後退を現実に突き付けられ投資家に衝撃が走った。週間新規失業保険申請数も前週比増加した。寄り前に行われていた決算は軒並み予想を上回ったが、寄り付きは前日比マイナススタートとなった。

最も決算発自体はこれまで80%を超える企業が予想を超えており、本日引け後のGAFA企業の決算に期待が持てることから市場センチメントを下支えした。

7月31日 (金)

26,409.33 -26,428.32 (+114.67、前日比0.44%高)

先日引け後に発表だったGAFAの決算内容は、Google以外が予想を上回る好決算となった。中でもAppleは、決算を受けて時価総額1位に返り咲く結果となった。他企業の決算もおおむね好調であり、市場のセンチメンタルは好転した。経済指標の発表に関しては、個人消費支出が予想を超える+5.6%を記録し、シカゴ購買部協会景気指数も予想を上回る51.9を記録。一方で個人所得は-1.1%で市場の予想を下回り、ミシガン大学消費者信頼感指数も大きく予想を下回った。しかしCovid-19ワクチン開発の期待から後半は買いが強くなった。

今週の値動き銘柄

- 株式会社ストリームメディアコーポレーション (東証JQS)

- 株式会社小田原機器 (東証JQS)

- オンキヨー株式会社 (東証JQS)

- メディシノバ株式会社 (東証JQS)

- 中外鉱業株式会社 (東証2部)

- 株式会社プロルート丸光 (東証JQS)

- ブライトバス・バイオ株式会社 (マザーズ)

- 株式会社ショクブン (東証2部)

- 株式会社セプテーニホールディングス (東証JQS)

- 株式会社インサイト (札幌ア)

- プロパティデータバンク株式会社 (マザーズ)

- 株式会社ZOZO (東証1部)

来週に向けて

- 経済イベント

- 経済指標の発表

- 8/3(日)1-3月期 四半期実質国内総生産(GDP、改定値)(前期比)

- 8/3(日)1-3月期 四半期実質国内総生産(GDP、改定値)(年率換算)

- 8/3(米)7月 製造業購買担当者景気指数(PMI、改定値)

- 8/3(米)6月 建設支出(前月比)

- 8/3(米)7月 ISM製造業景況指数

- 8/4(日)7月 東京都区部消費者物価指数(CPI、生鮮食料品除く)(前年同月比)

- 8/4(日)7月 マネタリーベース(前年同月比)

- 8/4(米)6月 製造業新規受注(前月比)

- 8/5(米)MBA住宅ローン申請指数(前週比)

- 8/5(米)7月 ADP雇用統計(前月比)

- 8/5(米)6月 貿易収支

- 8/5(米) 7月 サービス部門購買担当者景気指数(PMI、改定値)

- 8/5(米)7月 総合購買担当者景気指数(PMI、改定値)

- 8/5(米)7月 ISM非製造業景況指数(総合)

- 8/6(米)7月 建設業購買担当者景気指数(PMI)

- 8/6(米)前週分 新規失業保険申請件数

- 8/6(米)前週分 失業保険継続受給者数

- 8/7(米) 7月 非農業部門雇用者数変化(前月比)

- 8/7(米)7月 失業率

- 8/7(米)7月 平均時給(前月比)

- 8/7(米)7月 平均時給(前年同月比)

- イベント

- 8/6(米)ベイリー英中銀(BOE)総裁、発言

- 決算

- 8/3(日)三菱重工業株式会社

- 経済指標の発表